Карты с кэшбэком

Начинаем с вами новую рубрику под названием «Пластиковые карты с кэшбэком на борту!

Сегодня нас ожидает большой обзор любимых мною банковских карт с кэшбэком, но для начала немного теории, чтобы потом не теряться.

Да и в целом так проще собрать всю нужную информацию.

Банк платит за покупки

Да, это действительно возможно, и это не рай шопоголика.

При оформлении правильной карты банков с cashback’ом можно сэкономить от 1 до 7-10% (на самом деле даже больше) от покупки.

Причем ничего делать для этого не надо: просто расплачивайтесь карточкой как обычно и все.

Зачем банку это нужно?

Как минимум, это реклама.

Допустим, раньше вы не знали, что существует банк «Восточный», потом узнали об их выгодной карточке с cashback’ом и запомнили банк.

Если нужно будет взять кредит или, наоборот, открыть вклад — вы будете рассматривать его как кандидатуру.

Но узнаваемость — не единственная причина банковской щедрости:

- увеличивается денежный оборот по карточке, хранение на счетах, что хорошо отражается на отчетности банка и его экономических показателях;

- за карточку иногда надо платить, если не за обслуживание, то за СМС-оповещение — чистая прибыль из воздуха;

- часть карточек с кэшбэком — кредитные, а это значит, что есть риск того, что пользователь выйдет за рамки беспроцентного (грейс) периода, а от этого пойдут хорошие проценты.

«…Но у меня уже есть карточка — зарплатная!«

Да, именно такой ответ чаще всего я и слышу, когда начинаю рекомендовать свой пластик.

Свой — не в плане того, что я его выпустил — просто он лежит у меня в кармане.

А там только полезные вещи лежат.

Не все еще знают, что можно сделать зарплатной абсолютно любую банковскую карточку.

Любого банка.

Необходимо лишь заранее этот пластик оформить, а потом написать заявление в бухгалтерию о переводе зп на новый счет.

Чаще всего можно встретить агрессию со стороны бухгалтерии, но это требование абсолютно законно, а они просто не хотят себе брать дополнительную работу.

Но пусть работают, они же за это получают зарплаты на свои же карточки.

Поэтому читайте рубрику внимательно, возможно, тут есть претендент на роль вашей будущей зарплатной карты с кэшбеком.

Зачем страховать?

Именно такой вопрос надо задать сотрудникам банка, когда они будут навязывать страховку при оформлении кредитной карточки с кэшбэком.

Да, это касается только кредиток, но встречается повсеместно.

Суть такая: поскольку банку очень важно получить свои деньги, а с вами может случиться все что угодно, банк вас страхует, чтобы разбираться потом со страховой и с нее требовать деньги.

Звучит логично.

Но если вы умирать не собираетесь или не очень заботитесь о выгоде банка, то эту страховку можно и не платить.

В конце лета 2017 года Банк России выпустил указание (N-4500У) о том, что страховка не обязательна, и даже если вам ее навязали, в течение 14 дней после оформления ее можно отменить заявлением!

Банковские сотрудники этого очень не любят, потому что им с каждой страховки идет процент.

Могут пойти даже слезы и мольбы о том, что у девушки пятеро детей, а ей на вид всего 25.

Но вы же не будете оплачивать зарплату этой девушке из своего кармана?

Люди должны знать свои права!

Что такое «МСС»?

«МСС-код» — необходимая штука для того, чтобы банк понимал, в каком магазине вы деньги тратите.

Допустим, вы расплачиваетесь пластиком «Польза» от банка Хоум Кредит, по ней на все покупки дается 1% кэшбэка, а в категориях «Путешествия«, «АЗС«, «Кафе и рестораны» — по 3%.

Как банк узнает, где именно вы сейчас закупились?

В «Ашане», где вам положен 1%, или в ресторане, где карта должна все 3% кэшбэком заплатить?

Тут вариантов несколько:

- приставить к каждому клиенту своего работника, чтобы тот ходил рядом и докладывал — но тут какое-то посягательство на личную жизнь получается;

- внести все компании в базу и разделить их на категории, но в таком случае не получится охватить абсолютно все компании, ведь они открываются ежедневно, да и на Занзибар сложно добираться;

- сделать коды, которые будут присваиваться компаниям и говорить об их деятельности — гениально!

Например, за продуктовые магазины отвечают «МСС» 1, 2, 3, 4, за «кинотеатры» 5, 6, 7, 8 и так далее.

Настоящие «МСС-коды» четырехзначные, их можно посмотреть в мобильном или интернет-банке при совершении операции.

Да, вот тут сложность.

Вы должны узнать, какой МСС-код у организации до того, как оформить необходимую карточку (если она узконаправленная), потому что бывают косяки.

Например, компания «Amazon» иногда пробивается как книжный магазин, ведь изначально компания задумывалась именно так.

Или, например, есть карточка, которая дает кэшбэк на аптеки.

Допустим, в категорию аптеки входят следующие «МСС»-коды: 10, 11, 12, 13.

А карточка дает кэшбэк только на коды 10 и 12, а условный «Петя» закупает лекарства только в соседней аптеке и хочет оформить карточку.

Поэтому ему надо узнать, какой МСС-код имеет аптека у дома, если 11 или 13, то кэшбэк ему начислять не будут, хотя аптека от этого не перестанет быть аптекой.

Вот такие бывают заморочки.

Причем, если в аптеку прийти и спросить: «А какой у вас МСС-код?», скорее всего посмотрят как на ненормального и дадут что-нибудь для отрезвления.

Поэтому просто объясните ситуацию родственникам, возьмите их пластиковую карту с кэшбэком или без него, купите аскорбинку или гематоген, а дальше и посмотрите необходимую инфу.

Также эту информацию можно прогуглить, если лень заморачиваться, но результат может быть неточным в конкретной точке.

Давайте без условностей

Поговорим уже про деньги все-таки.

За все в нашем мире надо платить, особенно за удовольствие.

А получать деньги за покупки — еще какое удовольствие.

Существует три типа банковских карт с cashback’ом:

- платные;

- условно бесплатные;

- карты с кэшбэком без годового обслуживания (бесплатные).

Я предпочитаю именно второй тип «условно бесплатные» — это те карточки с кэшбэком, которые станут бесплатными при каких-нибудь условиях, например:

- определенная сумма трат в день;

- ежемесячное пополнение на какую-либо сумму (редко);

- хранение нужной суммы.

Почему я люблю именно этот тип карточек? Мне они кажутся выгоднее всего (исключения есть везде, с одним я вас сегодня познакомлю).

По бесплатным либо нет интересных условий, либо они только для пенсионеров, либо они только в платежной системе «МИР» (с которой отдыхать не поедешь).

Платить за пластик я не люблю, только если он не супер-ништяковый.

Зачем платить за то, что можно получить бесплатно?

А вот условно бесплатные карточки чаще всего требуют не так много, но и за кэшбэк платить не приходится.

Но если даже обслуживание бесплатное, то платным наверняка будет СМС-информирование (от которого в 99% случаев можно отказаться), либо выпуск.

Все это я, само собой, буду уточнять, когда доберемся до моих любимых карточек.

Повышенное настроение

Есть несколько видов карточек:

- дают кэшбэк на все;

- дают кэшбэк только на определенные категории (аптеки, спорт, красота и так далее);

- дают кэшбэк на все + повышенный на определенные категории.

Первый вид уже себя практически изжил.

Нет, конечно, они существуют, но я ни в коем случае их рекомендовать не буду.

Второй вид тоже теряет популярность, я их рекомендую в случае, если предложение реально выгодное.

А все это потому, что существует множество примеров третьего вида, которые процент дадут на все покупки, а на определенный категории еще проценты сверху накинут.

Конкуренция — это здорово.

Не было бы конкуренции, мы бы все еще сидели с карточками от «Сбера» и радовались бы баллам «Спасибо».

Фантики

Раз уж пошел разговор про «Сбер», то я познакомлю вас с понятием «фантики».

Это такой вид cashback’а, который начисляется баллами, бонусами, динозаврами — чем угодно, но их нельзя обменять на деньги, а можно только потратить у определенных партнеров.

Типичные примеры фантиков: «Спасибо» от Сбербанка и «Кукуруза» от Евросети, хотя вторая карточка вообще банковской не является, но про нее большинство людей слышало.

Причем если у Сбербанка действительно много партнеров, где баллы можно списать, то у «Кукурузы» их гораздо меньше и совсем не интересные, потому что цены выше средних в магазинах.

И да, кэшбэк наличными никак не получить, таких удачных акций от банков я еще не видел.

Но и не должен стоять вопрос: как снять наличные с карты с кэшбеком — делается это легко и через кассу, и через банкомат.

Только остерегайтесь подобных действий с кредитками, там может быть огромная комиссия.

А вот как узнать, есть ли кэшбэк на карте — сложнее, потому что через банкомат это редко показывают, придется лезть в мобильный или интернет-банк или подключить СМС-информирование.

«Мастеркард» — надежно?

Если дать в руки человеку пластиковую карточку от «Мастеркард» или «Виза», он назовет ее банковской.

На самом деле это не всегда так.

Вернемся к нашей «Кукурузе» от Евросети.

Хотя на и «Мастеркард», она начисляет кэшбэк, ей можно платить в других странах, даже очень далеких, но банковской она не является, потому что ее эмитент (тот, кто ее выпустил) — небанковская организация.

Я бы не советовал вам подобные виртуальные карты с налчием кэшбэка в них воспринимать всерьез, а тем более хранить там большую сумму денег, потому что такой счет не застрахован в отличие от нормальных пластиковых карт.

Я вам буду рекомендовать только банковские карточки, на которые без страха можно перевести свою зарплату, потому что я молодец и забочусь о вас, мои дорогие.

Дополнительные преимущества

Поскольку обычного кэшбэка уже клиентам мало, банки вынужденно идут на хитрости ради привлечения пассажиропотока.

Самым стандартным ништяком дополнительно к кэшбэку будет начисление процентов годовых на остаток по счету.

Обычно оно происходит либо ежедневно, либо раз в месяц на среднюю сумму, которая на карте хранится.

Что это такое? Да это то же самое, что и вклад, только на карточке: кто-то зовет это даже «кэшбэк на остаток от банков».

Конечно, 1,4 миллиона, как на вклад, вы сюда не положите, так как условия карты не позволят, но приумножать свою зарплату вполне можно, а еще и кэшбэк получать.

Но, повторюсь, тут строгие условия бывают: например, самые выгодный процент платится на сумму до 100-300 тысяч рублей.

Но такие ништяки встречаются у каждой второй, максимум третьей карты.

А что про реально выгодные вещи?

И они существуют.

- Например, бесплатная страховка путешественника на все время держания карты.

- Услуги личного консьержа, который починит вашу машинку.

- Или бесплатный проход в бизнес-залы аэропортов.

Но все последние приколюхи, кроме страховки, относятся реально в классу премиум-карт, о них я писать не буду, потому что ничего особенного в плане кэшбэка они не предлагают, а из-за дополнительных услуг стоят дорого.

То ли «лайфхак», то ли «хаклайф»

Я поделюсь с вами методом, который очень популярен на просторах интернета, сам я им не пользуюсь.

Суть такая: вы открываете две cashback-карты:

- с большим процентом на остаток счета;

- кредитную с хорошим кэшбэком.

Так вот —

- На первую вы переводите зарплату, а на зарплату капает процент.

- Расплачиваетесь везде кредитными средствами второй карты, попадая в беспроцентный период.

Далее раз в месяц снимаете деньги с карты зарплатной и вносите их на карту кредитную. Можно это сделать и межбанком — без разницы.

Кстати, раньше в качестве первой карты использовали карту с кэшбэком от «РИБ», потому что по ней было 7,25% на остаток — максимальное значение до лета 2018 года, а потом появилась «Польза» от Хомяка.

Так что теперь карта с кэшбэком от «РИБ» банка никому не нужна, и я не советую оформлять ее открытие, так как ставки там унылые, как и отзывы.

Почему я так не делаю?

- Во-первых, я не вижу в этом необходимости, потому что и дебетовые карты у нас дают хороший кэшбэк.

- Во-вторых, я плохо отношусь к кредиткам внутри страны, но я хотя бы осознаю это, но наше население еще к этому не готово.

Кто-то забудет деньги перевести вовремя, кто-то выйдет за пределы суммы, которую имеет на руках.

Кредитка — это ответственность. А зачем мне лишняя ответственность? Но основная идея в том, что много так не выиграть. Мой выбор — карты с кэшбеком и процентом на остаток.

Это все про внутри страны.

На отдых с собой надо брать кредитку обязательно, так как часто отели или конторы по аренде авто деньги замораживают.

Вам просто может не хватить средств.

Вторая причина заключается в том, что на замороженные деньги процент не капает, а это плохо.

Мой список

Теперь я готов поделиться с вами списком своих любимых карт с функцией cashback.

Скажу сразу, это не рейтинг, то есть они будут распределены не по зведзности от меня, а просто как фантазия пойдет.

Каждую карту я опишу и скажу, почему она выгодная.

И расскажу, какой картой надо воспользоваться именно вам, чтобы вернуть кэшбэк в разных банках.

«Польза» с кэшбэком от Хоум Кредит банка

Эта карточка нужна всем.

В том обличии, в котором она сейчас находится, она очень выгодно.

Эта карта с кэшбеком — полностью новая, ее выпуск начали в апреле 2018 года, она пришла на смену другой популярной карточке от Хомяка (ХОуМ Кредит) — «Космос».

«Польза» в чем-то лучше, в чем-то хуже, но это отличный вариант.

«Кэшбэк»

Поскольку блог у нас про кэшбэк, да и пост про него, с него и начнем.

Пластик начисляет возврат в 1% за все покупки при оплате картой.

Даже за оплату телевидения, ЖКХ, связи и так далее (обычно эти категории у банков в исключениях).

Вы не получите кэшбэк за переводы средств, пополнения карты, азартные игры и прочее.

Но получать кэшбэк даже с оплаты ЖКХ — космос.

Ой, не космос, а «Польза», конечно же.

Кроме этого имеются категории повышенного cashback’а в 3%, я их уже перечислял выше, но повторюсь:

- АЗС;

- Кафе и рестораны;

- В последнюю входит еще и фаст-фуд, но он в названии не отражен.

Есть ограничение по начислению баллов.

То есть больше определенной суммы в месяц вы не получите.

Для разных категорий лимит разный:

- 2000 баллов — за покупки с 1%;

- 3000 баллов — за покупки с 3%.

Да, возврат начисляется баллами, но это не фантики, потому что двумя нажатиями клавиши они переводятся в рубли по курсу 1к1.

Помимо этого у «Хомяка» есть партнеры, которые начисляют повышенный кэшбэк за «онлайн»-покупки.

Например, 7% для «Али» — очень неплохая ставка.

Начисление процентов

Карта хоть и с кэшбэком, но умеет и это — начислять проценты на остаток по счету.

Причем делает это очень хорошо — дает целых 7,5% годовых.

Многие банки сейчас такую ставку не тянут.

Но для такого начисления есть и условия:

- необходимо совершать 5 покупок в месяц;

- держать на карте до 300 тысяч рублей.

Как видите, требования совсем несложные.

Сколько стоит?

Карточка принадлежит к моей категории условно бесплатных, то есть можно платить, а можно и не платить.

А как это сделать?

Есть два варианта, подойдет один из них:

- тратить 5 тысяч рублей;

- баланс не менее 10 тысяч рублей.

СМС-информирование стоит 59 рублей в месяц, но его можно не подключать.

Выпуск бесплатный.

Вывод

Отличная карта с кэшбэком и процентом на остаток, еще и бесплатной может быть, и заказать ее можно прямо на сайте.

И всем я советую оформить эту карту, потому что тут высокий процент на остаток и кэшбэк в рублях со всех покупок, да еще и повышенная ставка до трех процентов на реально популярные категории.

«All Airlines» от Тинькофф

Предупреждаю — это кредитка!

Но это карта с кэшбэком и туристической направленности, поэтому кредитность тут вполне оправдана, она кстати может стать и мультивалютной, если эту опцию подключить.

«Кэшбэк»

Предупреждение номер 2: кэшбэк начисляется милями, и отчасти это фантики, но с этим разберемся позже.

Для начала давайте посмотрим, что же нам предлагают:

- 10% от бронирования отеля и авто через Тревэл.Тинькофф;

- 5% от покупки билетов на самолет через Тревэл.Тинькофф;

- 3% от покупки билетов на самолет в другом месте;

- 2% за любые покупки;

- 1% за операции в мобильном и интернет-банке.

Трэвел.Тинькофф работает на базе других популряных сайтов: «Букинг«, «Ренталкарс» и «Авиакасса».

Опытным путем доказано, что отели и тачки бронировать можно спокойно, так как накрутки не будет.

А вот с билетами все сложнее, «Тинькофф» цену накручивает так, что даже кэшбэк ее не всегда перебьет, поэтому билеты надо сравнивать по нескольким ресурсам.

Итак, кэшбэк приходит милями, которыми можно компенсировать стоимость уже купленных авиабилетов.

Схема по трате миль неудобная:

- минимум 6 тысяч миль можно потратить;

- шаг — 3 тысячи миль;

- округление в сторону «Тинькофф».

Что значит все написанное сверху?

- Допустим, вы купили авиабилет за 4899 рублей, то с вас спишется 6000 миль, так как это минимальное значение, которое можно тратить.

- Или вы купили билет за 7899 рублей, но спишется с вас целых 9000 миль, потому что шаг 3000 и округление не в вашу пользу.

Мне посоветовали следующий лайфхак, но что-то он на самом деле не лайфхак — покупка сертификатов.

- Схема такая: покупаете сертификат у авиакомпании, вам за это начисляют мили как за авиабилет.

- А потом собственно им за билет платите, а разницу доплачиваете рублями.

Вроде прекрасное предложение, да?

Проблема в том, что такие сертификаты есть только у «Аэрофлота».

А тут идет сильная переплата за билеты по нужным мне направлениям.

Так что пока чужие лайфхаки на мне не работают.

Мили живут 5 лет, думаю, за это время можно их и потратить.

Сколько стоит?

Карта обойдется в 1890 рублей в год.

Дорого, да.

Тут надо учитывать два момента:

- часто по акциям первый год бесплатный;

- выдается туристическая страховка с активными видами спорта на все время.

Если решите оформить карточку себе, то рекомендую прогуглить такое словосочетание: «All-Airlines от «Тинькофф» и первый год в подарок от нее», обычно Гугл на эту фразочку предлагает ссылку с акцией.

А со страховкой все и так понятно, она окупает стоимость карты сразу.

К тому же ее страховка подойдет даже для оформления шенгенской визы.

Главное — оформить страховку до путешествия.

Вывод

Карта отличная, так как начисляет целых 2% на все покупки, но при этом не начисляет процент на остаток по счету.

Зато ее мили можно потратить на билеты любых авиакомпаний.

Она пригодится тем, кто путешествует самостоятельно, а не пакетными турами, потому что кэшбэка от туроператора по этой карте нет.

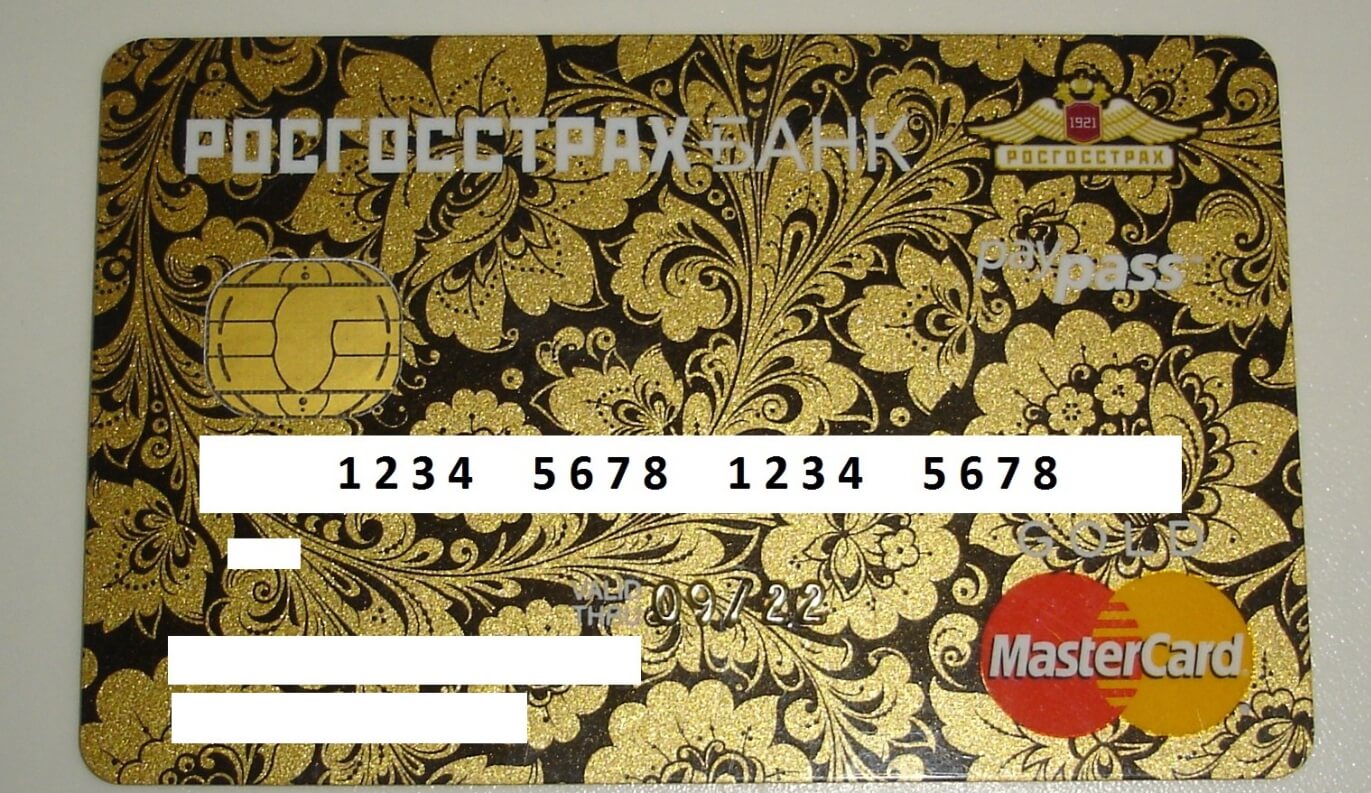

«Отличная карта» от Россгостраха

UPDATE: 20.02.2019.

Росгосстрахбанк с 19.02.2019 прекращает выдачу карты Отличная, по которой дается кешбэк 5% на супермаркеты.

Действующие карты будут обслуживаться до истечения срока их действия. Только вот с марта перестанут начислять процент на остаток, при этом для получения кешбэка требуется поддерживать сренемесячный остаток более 20 000 руб.

Ну не будем портить самомнению Россгостраху, а сначала посмотрим.

Карта с большим кэшбеком пригодится тем, кто часто делает в супермаркетах и продуктовых.

Кэшбэк

Возврат начисляется за покупки только свыше 100 рублей, но при это есть хорошие ставки:

- 1% — на все;

- 5% — в продуктовых типа «Перекрестка«, «Магнита», «Пятерочки», «Дикси», «Вкусвилла» и так далее.

Тут желательно проверить МСС-коды точек, где вы обычно закупаетесь, потому что карта выплачивает повышенную ставку только за: 5411, 5422, 5441, 5451, 5462, 5499, 5993.

Например, за оптовые магазины типа «Метро» и «Зельгрос» кэшбэк не положен.

Облагаются большим кэшбэком покупки в супермаркетах только до 20 тысяч рублей, то есть максимально кэшбэк за продукты вы получите — 1000 рублей.

А по ставке в 1% ограничений нет.

Есть одно правило для начисления возвратов: сумма на карте не должна быть меньше 20к.

В рублях, конечно.

Начисление процентов

Да, эта карта с кэшбэком на остаток, хоть и делает это не супер — только 5% годовых на среднемесячный остаток по счету.

Сколько стоит?

Карту бесплатной не сделать, стоит она 500 рублей в год.

К тому же смс-информирование заберет 50 рублей ежемесячно, хотя его можно и не подключать.

Первые три месяца смс-ки приходят бесплатно.

В принципе, мне кажется, что это нормальная цена, если ежемесячно получать около 1000 рублей кэшбэком за продукты.

Вывод

«Отличная карта» действительно отличная: такая большая экономия с помощью кэшбэка на том, куда деньги все равно тратятся. Но, разумеется, всем подряд карта не нужна.

Если вы живете с родителями или с женой, подобную карту лучше завести им. Короче — только для тех, кто реально делает много покупок.

Причем можно на нее закинуть 30 тысяч, периодически пополнять и использовать только для супермаркетов, а для остальных трат — другой пластик.

Тут надо смотреть структуру расходов, то есть на что больше всего денег уходит.

«Варежка» от Московского индустриального банка

На самом деле, это не официальное название карты.

Официально все звучит намного скучнее «МИР Классическая — карта Пенсионера».

Но у нее интересный дизайн, напоминающий рисунок на вязаных варежках.

Отсюда и пошло-поехало.

Оформление этой милой варежки с cashback’ом можно рассмотреть на фото.

Два основных пункта по этой карте вы уже могли понять:

- карта в системе МИР (а значит, валютной с кэшбэком ее не сделать);

- выдается только пенсионерам.

Но на самом деле мало кто из наших пенсионеров и ездит за границу, а очень жаль.

Есть еще несколько пунктов, которые лучше уточнить:

- пенсию переводить сюда не обязательно — а то некоторые этого боятся;

- навязывают страховку, даже в договоре это прописано, поэтому отказывайтесь, ставьте галочку, что вам не надо.

Все обсудили, можно и к главному перейти.

Кэшбэк

На что тратятся современные пенсионеры?

На еду и аптеки.

Банк это учел и сделал по этим категориям кэшбэк в 5%.

Больше возврата денег за покупки по этой карте нет.

Тут знать МСС-код очень важно, потому что в разрешенных по карте всего их два: 5411 и 5912.

Эти коды самые популярные, под них большинство точек подходит, даже «ФиксПрайс», но лучше перепроверять.

Зато лимит начисления реально большой — 5000 рублей, приходят каждый пятый рабочий день месяца.

Лимит очень хороший, вряд ли кто-то из пенсионеров у нас тратит по 100к на аптеки и супермаркеты.

Начисление процентов

Тут надо следить внимательно, потому что Минбанк грешит тем, что любит снижать эту ставку.

Еще в апреле 2018 года можно было получить до 7%, сейчас же максимум 6,5%.

Давайте взглянем, когда и сколько платят.

Остаток на счете ежедневный + Ставка

- до 1 т.р — получите 2%

- от 1 до 50 т.р — получите 4%

- свыше 50 т.р. — получите 6,5%

Да, начисление не максимальное, но тоже приятно ведь.

Сколько стоит?

Вот тут самое приятное открытие — эта кэшбэк-карта с бесплатным обслуживанием.

Она не стоит ничего: ни оформление, ни обслуживание, ни даже смс-информирование.

Отчасти это из-за того, что карта под платежной системой «МИР» — чаще всего они бесплатны.

Но какая разница, почему так произошло?

Ведь это просто очень выгодный тариф для такого кэшбэка.

Вывод

Если в окружении есть пенсионер, то можно оформить и забрать ее себе, потому что трат у пенсионеров немного, а сэкономить с помощью этой бесплатной карты с кэшбэком можно очень прилично.

А если пенсионеров нет, то для экономии на продуктах открыть предыдущую карту с кэшбэком.

«Generation» от Ак-Барса

Татарский банк выпустил очень интересную карточку для автомобилистов и тех, кто любит развлекаться.

Дело в том, что лучшей автомобильной картой долгое время была «Drive» от Тинькофф, потому что она единственная начисляла повышенный кэшбэк не только на топливо, но и на доп.услуги к машине: 5-10%.

А потом вышла «Generation» от Ак Барса, и теперь я рекомендую ее всем автолюбителям.

Кэшбэк по карте от «Ак-Барса»

10%

На категорию Транспорт, в которую входят топливо, парковка, мойка и сервис, автозапчасти, платные дороги и билеты на перевозки автобусом или ж/д.

Напоминаю, что экономить на билетах на поездах вы можете тоже очень прилично. Вот вам полноценный рассказ, сделанный пошагово. Приятного чтения!

5%

На Развлечения, в которые входят кинотеатры, цирки, аквариумы, океанариумы, бильярды и боулинги, достопримечательности (в целом, все места куда надо вести детей и девушек)

1%

На все остальное.

Вот такая щедрая карта, а еще и с щедрым лимитом — 4 тысячи рублей.

Начисление процентов

Карта умеет начислять процент на остаток, только хорошо делать она это еще не научилась все-таки.

- Нам обещают 5% годовых, если сумма будет 100к.

- Все, что выше, процентом не облагается даже минимальным.

Сколько стоит?

- Обслуживание пластика стоит 149 рублей ежемесячно.

- Можно и бесплатно, если будете тратить свыше 15 тысяч рублей.

А вот СМС-информирование бесплатно только первый месяц, далее по 59 рублей ежемесячно.

Но я просто его отключаю и скачиваю мобильное приложение, в котором все операции прописываются.

Вывод

Карта отличная для автолюбителей.

Не знаю, почему в названии карточки от «Ак Барса» решил это никак не упоминать.

Замечательно то, что помимо топлива можно получать кэшбэк и с услуг, например, мойки авто, парковки или платных дорог — это встречается очень редко.

Если автомобиля нет или пользуетесь не часто — карта вам будет не нужна.

«Сверхкарта»

Нескромное название, но себя полностью оправдывает.

Ее суть в том, что первые три месяца кэшбэк на все — 7%.

После этого срока можно карту закрывать и оформлять следующую — на жену, мужа и так далее.

Кэшбэк

Но если карту не закрыть, то —

- 7% кэшбэка останутся только в некоторых категориях,

- а на остальное будет начисляться гордый 1%.

Категории разделены по кварталам и идут в таком порядке:

- Все для здоровья и красоты;

- Все для дома;

- Все для детей и развлечений;

- Рестораны.

Для начисления возврата есть условие: траты свыше 20к в месяц.

Максимальный лимит кэшбэка — 5 тысяч рублей, это траты примерно на 72к, если брать ставку в 7%.

Дополнительно

Можно открыть сберегательный счет с 5% годовых, но это мало, как по мне.

Обслуживание этой карты с кэшбэком стоит 500 рублей ежемесячно — если есть вклады в банке от 250 тысяч, то бесплатно.

Вывод

Я рекомендую эту карту тем, кому предстоят крупные покупки: путешествие, ремонт или новый айфон, а значит, и необходим крупный кэшбэк.

Не стоит открывать эту карточку просто так, ведь это такой классный шанс сэкономить.

Такую же ставку дает карта с кэшбэком от «Связьбанка», но она кредитная, и, если верить отзывам, ее очень сложно получить.

На этом я останавливаюсь и приглашаю к выбору нужной статьи ниже. Читайте на здоровье!